Hoy quiero mostrar el que para mi, es sin duda mejor plan de ahorro que existe.

Existen varios planes de ahorro diferentes, cada cual con sus particularidades y condiciones:

- PIAS: Plan individual de ahorro sistemático: Son productos financieros comercializados por aseguradoras.

- SIALP: Seguro individual de ahorro a largo plazo. Son productos comercializados por aseguradoras. Se realizan mediante seguros de vida, de esta forma los beneficiarios obtendrán la totalidad de la inversión en caso de fallecimiento del titular.

- CIALP: Cuenta de ahorro a largo plazo, son productos comercializados por entidades financieras, se realizan mediante contratos de depósito.

Nuestro plan de ahorro favorito es un SIALP de una compañía Holandesa con más de 170 años de Historia, increíblemente fuerte, solvente y fiable.

Este plan de ahorro destaca sobre el resto.

Las características y ventajas únicas de este plan hacen que destaque sobre todos los demás productos de ahorro e inversión existentes actualmente.

Ventajas del mejor plan de ahorro del mercado:

1- COMPAÑIA SOLVENTE Y FIABLE. Es importante saber que nuestro dinero esta en lugar seguro. Esta entidad cotiza en Euronext Ámsterdam. Nuestro capital esta asegurado hasta 100.000€ por el FGD.

2- VENTAJAS FISCALES. Si decidimos no rescatar nuestro plan de ahorro hasta después del 5º año aprovecharemos la exención fiscal aprobada por el gobierno para los SIALP.

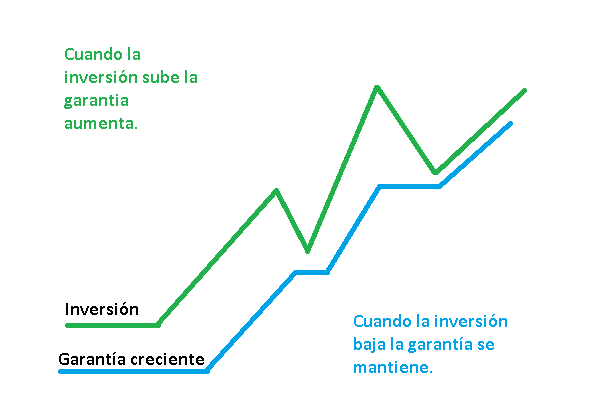

3- GARANTÍA DIARIA Y CRECIENTE. Todos los sialp están obligados a garantizar el 85% del capital aportado. Aquí también tenemos una ventaja importante exclusiva en este plan de ahorro. La inversión se gestiona diariamente y la garantía del 85% se adapta a cada máximo conseguido por el valor de la inversión. Cuando el valor de la inversión sube, la garantía sube, pero cuando la inversión baja, la garantía se mantiene.

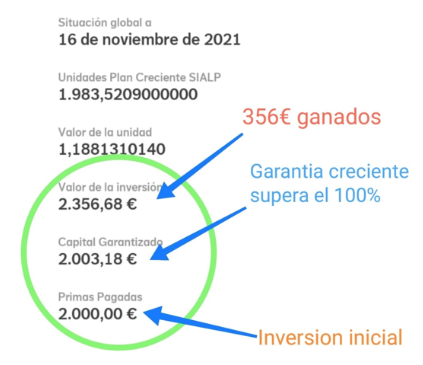

Partimos de una garantía del 85% respecto al capital aportado, pero al ser creciente, si los mercados ayudan y la gestora hace bien su trabajo, (que lo hace). Cada vez la garantía será mayor. Irá en aumento y llegado el momento en que la garantía supera el 100% del capital aportado, continuará asegurando un beneficio mayor con cada máximo que consiga la inversión. Como el siguiente ejemplo REAL:

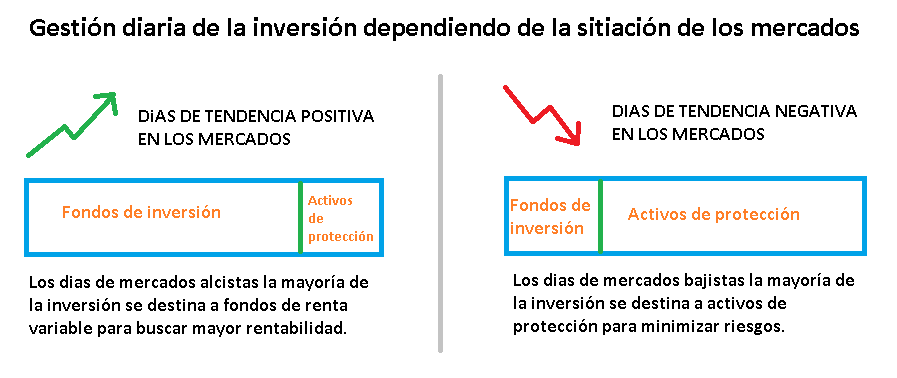

4- RENTABILIDAD. INVERSIÓN EN FONDOS DE RENTA VARIABLE. Parece increíble que debiendo garantizar el 85% capital se invierta en renta variable. Y aquí es donde encontramos la gran diferencia frente a todo lo demás, LA GESTIÓN DE AMUNDI.

5- INVERSIÓN GESTIONADA POR AMUNDI. Amundi es la gestora de activos numero 1 indiscutible de Europa con posiciones de liderazgo en los principales mercados continentales. Que se encarguen de gestionar nuestra inversión es toda una garantía.

«No olvidemos que nuestra inversión esta garantizada por el 85% creciente en todo momento, así que doble garantía.»

6- GESTIÓN DIARIA DE LA INVERSIÓN. Cada día los gestores de Amundi se encargan de mover el capital invertido entre 4 fondos de renta variable y activos de protección. Entre los fondos encontramos dos Europeos y dos Americanos. Así la diversificación se reparte entre diferentes sectores, países y continentes. Utilizan activos de protección como protección de la inversión en momentos en que los mercados evolucionan de forma negativa. De esta manera son capaces de lograr una rentabilidad interesante con un riesgo bajo.

7- FLEXIBILIDAD. Podemos elegir el importe y la frecuencia de las aportaciones. Incluso podemos detener las aportaciones temporalmente si nos surge algún imprevisto. Además cada año podemos modificar la cantidad y forma en que aportamos capital a nuestro plan de ahorro.

8- SEGURIDAD Y CAPITAL EXTRA EN CASO DE FALLECIMIENTO DEL TITULAR. El sialp es un seguro, así que debemos poner uno o varios beneficiarios. En caso de fallecimiento del titular, la compañía entregará al beneficiario el capital total de la inversión + 1000€ extra.

9- REDUCIR LA PERDIDA DE PODER ADQUISITIVO A CAUSA DE LA INFLACIÓN. Gracias a la inversión en renta variable podemos lograr altas rentabilidades haciendo que nuestro dinero trabaje para nosotros y así minimizar la perdida de poder adquisitivo generada por la inflación.

10- MULTIPICACIÓN DE BENEFICIOS GRACIAS AL INTERÉS COMPUESTO. Año tras año los beneficios se acumulan a las aportaciones periódicas haciendo más grande la inversión, que al trabajar con mayor capital generará cada vez mayores ganancias.

11- DISPONIBILIDAD DEL CAPITAL DESPUÉS DE SOLO UN AÑO. Un inconveniente en muchos planes de ahorro es que nos comprometen a mantener el dinero durante una cierta cantidad de años, en ocasiones elevada. Este plan nos permite disponer de nuestro dinero después del primer año, aunque con penalizaciones hasta alcanzado el quinto año.

12- POSIBILIDAD DE TRASPASO DE UNA ENTIDAD A OTRA. Es posible trasladar el capital invertido en un sialp a cualquier otra entidad sin perder las ventajas fiscales.

13- ASESORAMIENTO PERSONALIZADO. Nuestro/a asesor/a personal nos ayudará en todo momento con cualquier duda que nos surja, y nos recomendará lo mejor para cualquier situación. Tendremos la tranquilidad de contar con su ayuda en todo momento.

14- APP Y CUENTA ONLINE. La compañía pone a nuestra disposición una app donde realizar el seguimiento y la evolución de nuestra inversión cómodamente desde nuestro smartphone. Además en la web podemos acceder a toda la información de nuestro producto y realizar modificaciones en el área de clientes.

15- RED DE OFICINAS EN VARIOS PAISES ADEMÁS DE ESPAÑA. Aunque lo habitual será contactar a nuestro asesor personal, podemos consultar cualquier oficina para resolver cualquier duda o problema en más de 18 países.

16- COMISIONES DE GESTIÓN INCREIBLEMENTE BAJAS. Para que algo funcione bien es importante contratar a los mejores profesionales, y los mejores suelen cobrar altas comisiones. Esta compañía ha contratado a Amundi, gestora numero 1 de Europa. La comisión que cobra Amundi por gestionar nuestro capital es un 1,5% anual. Hay que añadir un 1% de comisión por la garantía de 1.000€ extra en caso de fallecimiento. En total será un 2,5% anual que divide en 12 meses, quedando la ridícula cifra de 0.2% de comisión. Por si fuese poco, en caso de que el total de la inversión se encuentre en activos de protección y por lo tanto no nos esté generando beneficio, la comisión no nos la cobran.

Condiciones del mejor plan de ahorro del mercado:

1- INDISPONIBLIDAD DEL CAPITAL DURANTE EL PRIMER AÑO. Una de las condiciones básicas es que el primer año el dinero no se puede retirar. AUNQUE ESTO PUEDE SER UNA GRAN VENTAJA PARA PERSONAS QUE TIENEN CAPACIDAD DE AHORRO PERO DEBIDO A SUS COSTUMBRES NO CONSIGUEN AHORRAR.

«Haciendo aportaciones mensuales y no pudiendo retirar el capital, lograrán la acumulación de riqueza»

2- PENALIZACIÓN SI RETIRAMOS EL CAPITAL ANTES DEL 5º AÑO. Deberemos afrontar el pago de ciertas penalizaciones si queremos retirar el dinero antes del 5º año, de 1 a 3 años la penalización supone el 2% del valor de la inversión desde el 3º al 4º año la penalización supone el 1% del total de la inversión. Además todavía no habremos obtenido la exención fiscal. Para evitar penalizaciones y conseguir la exención fiscal debemos mantener nuestro capital durante 4 años y 1 día como mínimo.

Pagar penalizaciones puede sonar desagradable, pero vamos a coger como ejemplo el sialp anterior para ver en que medida le afectarían estas condiciones si necesitase rescatar su dinero pasado solo un año.

– Capital invertido: 2000€

– Valor de la inversión: 2356,68€

– Penalización 2%: 2356,68 – 2% = 2309,54€

-Beneficio total a declarar: 309,54€

-309,54€ – 19%= 250,72€

– CANTIDAD TOTAL NETA A RESCATAR: 2250,72€

En este caso, después de un año con este sialp se ha obtenido 250,72€ de beneficio neto, a pesar de tener que pagar penalización y declarar ganancias. Por otro lado, que existan penalizaciones los primeros años puede ser favorable, ya que este plan de ahorro está diseñado para funcionar a largo plazo, y es la forma en que se le saca partido de verdad.

«ACLARAR QUE 2021 HA SIDO UN AÑO BUENO EN LAS BOLSAS MUNDIALES. Y ESTE PLAN INVIERTE EN RENTA VARIABLE. POR FAVOR QUE NADIE DE POR HECHO QUE TODOS LOS AÑOS ESTE PLAN FUNCIONARÁ IGUAL. EL RESTO DE AÑOS PUEDEN SER PEOR, O MEJOR, YA QUE DEPENDERÁ DE LA EVOLUCIÓN DE LOS MERCADOS»

Tenemos a favor la estadística histórica de revalorización de fondos de inversión. Por ejemplo, uno de los fondos en los que invierte este plan de ahorro, el S&P500 que durante los últimos 100 años se ha revalorizado una media anual del 7,2%.

Pongamos un pequeño ejemplo ficticio sobre la importante diferencia entre invertir y guardar:

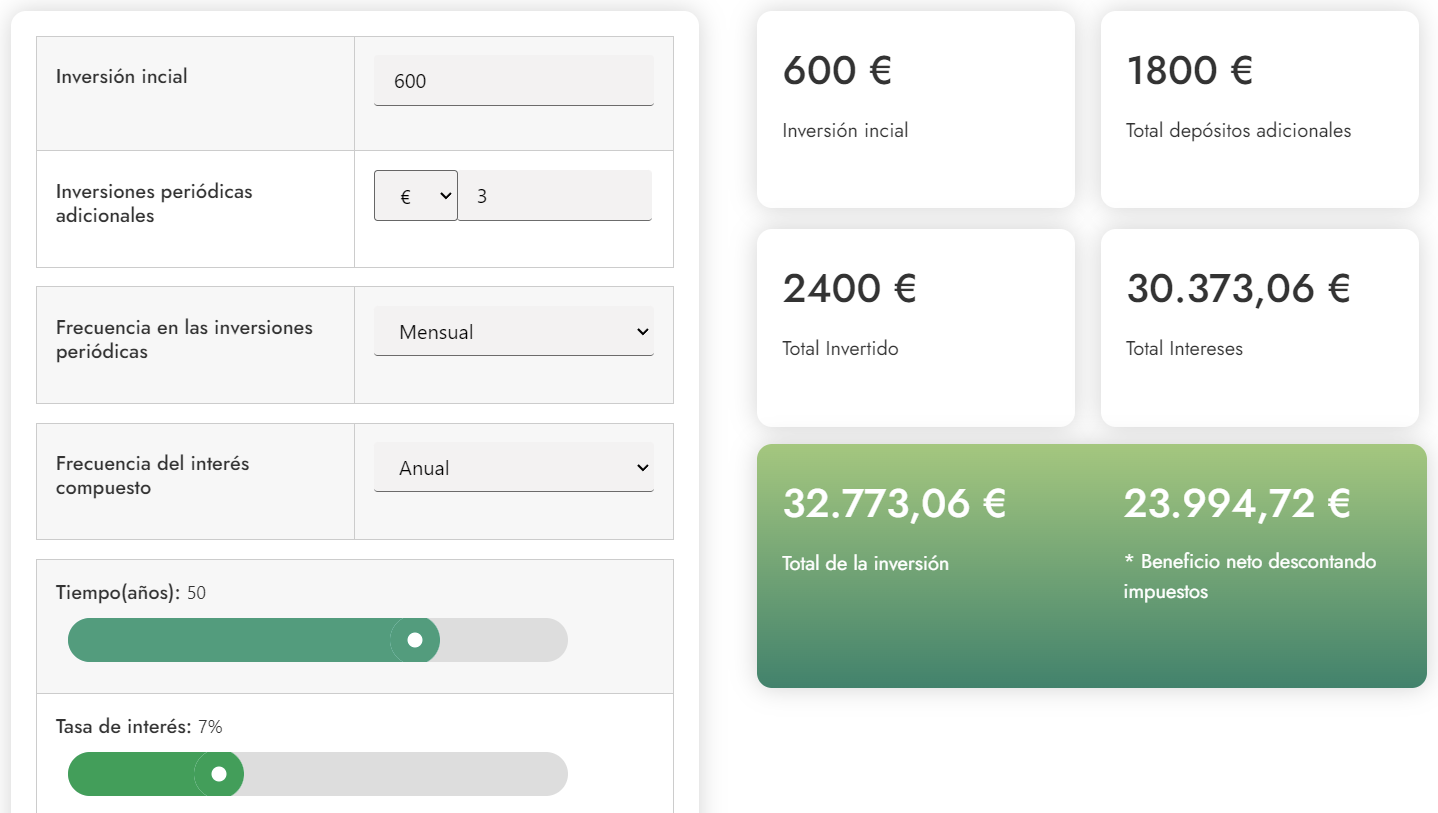

Mi padre y su amigo compraron un décimo de lotería cada uno hace 50 años, el décimo obtuvo un premio de 100.000 pesetas, (600€ actualmente).

Mi padre decidió guardarlo bajo el colchón porque era mucho dinero, en esos tiempos se podían comprar grandes cosas con ese dinero, tenía miedo de perderlo.

A día de hoy mi padre no tiene nada. Los 600€ los malgastó hace mucho. De todos modos aunque los tuviese ya no valen prácticamente nada. Recordemos que en su día era mucho dinero, la inflación de estos 50 años ha consumido casi todo el valor de esas 100.000 pesetas.

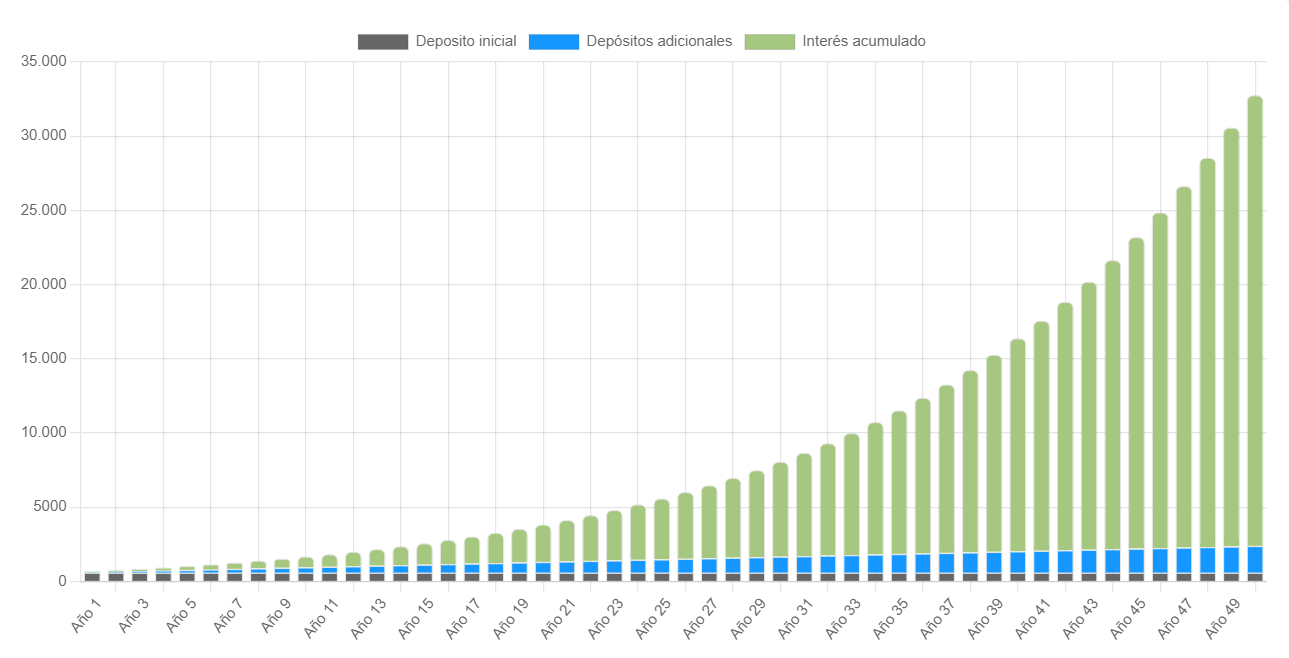

En cambio, su amigo lo invirtió su premio en S&P500 y revalorizó su inversión de media un 7,2% cada año. Además, al ver que su dinero crecía decidió aportar 500 pesetas (3€) más cada mes para maximizar el efecto del interés compuesto. A día de hoy tiene 32.773,06€. La diferencia es importante respecto al plan de mi padre.. Así evolucionó su inversión a lo largo de los años.

Como vemos en el gráfico anterior el crecimiento de una inversión es exponencial a lo largo de los años, mucho más si se realizan aportaciones regularmente.

Resumen Final: Tenemos un plan de ahorro que invierte en renta variable, con garantía diaria y creciente. Gestionado por la gestora número uno de Europa, con comisiones ridículas. Muchísimas ventajas y mínimas condiciones. ¡Nos parece inmejorable!